説明義務を果たしたと言えるには。

―税理士が課税事業者選択届出書について説明したこと等が認定され損害賠償請求が否定された事例

依頼者から、税務申告後に、還付を受けられなかった、又は過大に納付したのは、税理士がきちんと説明してくれなかったから起こったことだ、と言われる場合があります。

しかし、税理士が適切に説明し対応している場合は、裁判所でも説明したことが認められ損害賠償請求は否定されることになります。

今回は、税理士が課税事業者選択届を提出すること、及び仕入税額控除して申告することを指導・助言しなかったとして損害賠償を求められたものの、認められなかった事例(東京地裁平成13年6月29日判決)について解説します。

なお、弊所では税理士の先生のご相談を年間400件以上受けており、税理士賠償責任(税理士側)の実務対応を多くしてきた経験から、以下の記事で、税理士の先生の税賠対応について整理していますので、そちらもぜひご参考にしていただければ幸いです。

【目次】

1 事案紹介

本件の事案の概要と経過は、以下のとおりです。

1.1 事案の概要

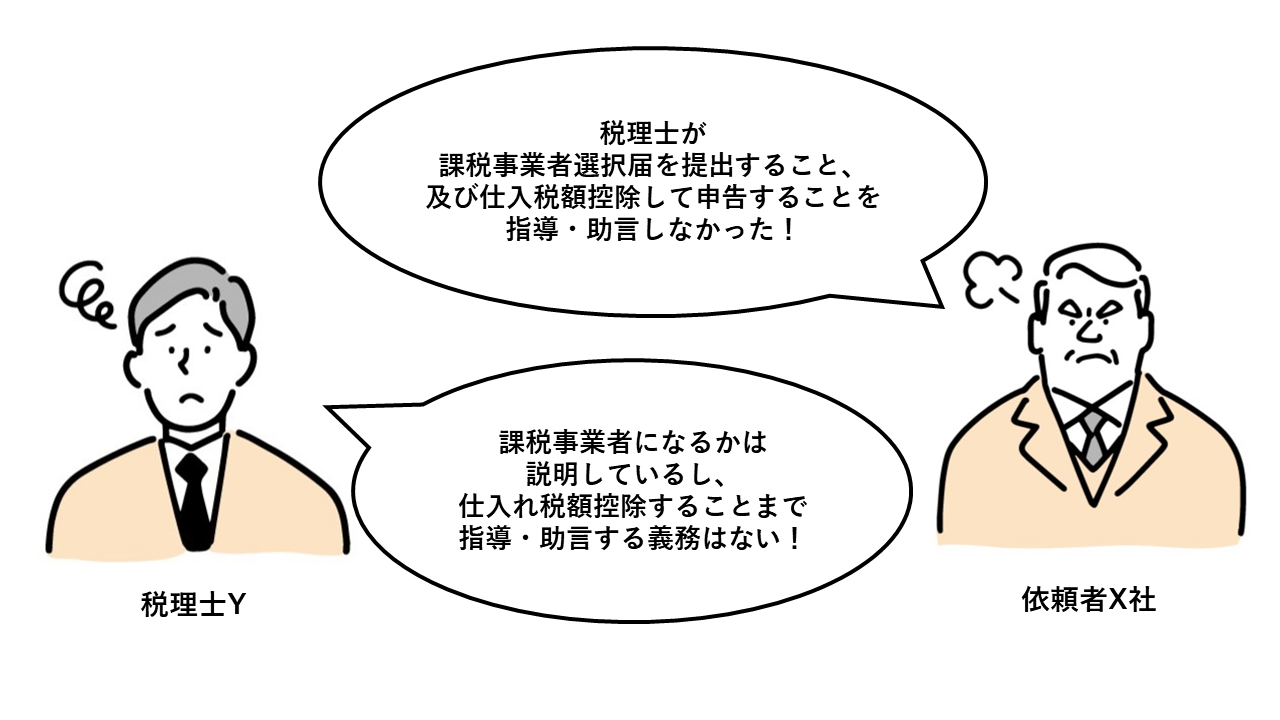

本件の事案は、税理士が課税事業者選択届を提出すること、及び仕入税額控除して申告することを指導・助言しなかったとして、損害賠償を求められた事案です。

⑴税理士Yは、課税事業者選択届を提出するように指導、助言する義務があったのに、怠ったため、X社には消費税の還付額576万2058円の損害が発生した

⑵税理士Yは、家賃支払いに含まれる仮払い消費税を仕入税額控除して消費税の申告をするように指導、助言する義務があったのに怠ったので、X社には消費税を過大納付する損害が発生した

と主張した。

〇税理士Y

1.2 経過

平成6年4月21日

平成6年5月頃(日時は不明)

平成6年5月31日

2 解説

本判決の争点として判断された内容は多くありますが、特に参考にすべきポイントは以下の2つになります。

②依頼者に処理してもらう際は、予め知識を教えて相当の対応をとっておく必要があること。

2.1 税理士Yが課税事業者選択届出書について説明したことが認定されたこと

依頼者X社は、3月15日の時点で、X社はE社にある建設機械等を引き受けて売上が生じていたのにも関わらず、税理士Yは、課税事業者選択届を提出するよう説明しなかったと主張しました。

しかし、裁判所は、

- そもそも5月31日までX社に建設機械等が引き継がれるかは明確に確定していない

としたうえで、

- 平成6年5月ころ、税理士Yは消費税に関し、課税事業者選択届出書を提出して課税事業者になるか否かを説明していた

と認定しました。

説明した認定した根拠としては、X代表者が、終始、少なくとも税理士から免税方式について話が出ていたことは認めていたことから、免税方式について話が出ていると言うのであれば、消費税に関しもう一つの選択肢である課税事業者となる方式についても話がされるのが自然と考えられることをあげました。

(教訓・対策)

本事例では、X社側が説明したことを認める発言をしていることから、税理士Yが説明したことが認められました。

しかし、訴訟段階になれば、依頼者は「説明を受けていない」と主張することも多数あります。

そのため、税理士のほうで、説明を行った時期、相手の名前、内容、説明後に依頼者がとった行動等を、証拠として残しておくことが必要です。

例えば、メールで残す方法、確認書の作成、説明資料や会議のメモをとっておくこと、等が考えられます。

後でトラブルになった際に活用できますので、証拠は残しておいたほうがよいでしょう。

2.2依頼者に処理してもらう際は、予め知識を教えて相当の対応をとっておく必要があること

X社においては、消費税の処理については、1件毎に伝票に起票する作業が基本になっていました。

そのため、税理士Yが、膨大な量の伝票について、消費税の計上が正しくされているか否かを1件毎にチェックすることは事実上不可能でした。

そこで税理士Yは、X社の経理担当者に対し、予め消費税に関し、課税取引、非課税取引の区別を説明し、それに基づいて処理をしてもらう体制をとっていました。

これについて、原告は、税理士Yに経理担当者の個々の事務処理についてまでチェックして指導、助言すべきだったと主張しました。

しかし、裁判所は、

- 税理士Yの委託事務内容や税理士が経理担当者にあらかじめ知識を付与するなど相当の注意をもって対処していた点から、税理士Yに経理担当者の個々の事務処理についてまでチェックして指導、助言すべき注意義務はない

と判断しました。

(教訓・対策)

税理士において膨大な作業が見込まれる場合、依頼者のほうである程度の作業を行ってもらうことがあります。

その際、税務上の知識が必要な場合、専門的知識のない依頼者は処理方法が分かりません。

したがって、税理士のほうで、必要な知識は、予め担当者に適切に説明する等の相当の注意をもって対処しておくことが必要です。

3 まとめ

依頼者から、税務申告後に、税理士から説明されなかった等と言われた場合でも、適切に説明を行ったり、相応の対処をしたりしていれば、その事実が認められることになります。

ただ、訴訟になった場合、適切に説明を行っていたか等の事実について証拠が求められます。

そのため、適切に説明を行うことや相応の対処をしたうえで、証拠を残しておくことも忘れないようにしましょう。

下記の記事では、どのような法的根拠と要件で損害賠償責任が生じるのかを詳細に説明していますので、そちらも併せてご参照ください。

-

税理士の注意義務が否定されるときとは…

―依頼者が資料提供等の協力してくれない場合の事例 - 2024年2月5日 -

依頼者への選択肢の提示も大事

―申告書類への記入漏れで税理士の過失が認められた事例 - 2023年12月27日 -

説明義務を果たしたと言えるには。

―税理士が課税事業者選択届出書について説明したこと等が認定され損害賠償請求が否定された事例 - 2023年11月13日 -

入念なチェックを

―顧客が会計ソフトウェアの初期設定を誤り税理士の責任が問題となった事例 - 2023年10月2日 -

依頼者の指示に惑わされるな?

―依頼者の指示に誤りがあっても税理士の責任が認められた事例依頼者の指示に惑わされるな? - 2023年9月20日