どうしてもっと早く相談してくれなかったんだ…

—期限ギリギリに依頼を受けた税務申告に生じた過誤について税理士の善管注意義務違反の成否について判断した事案

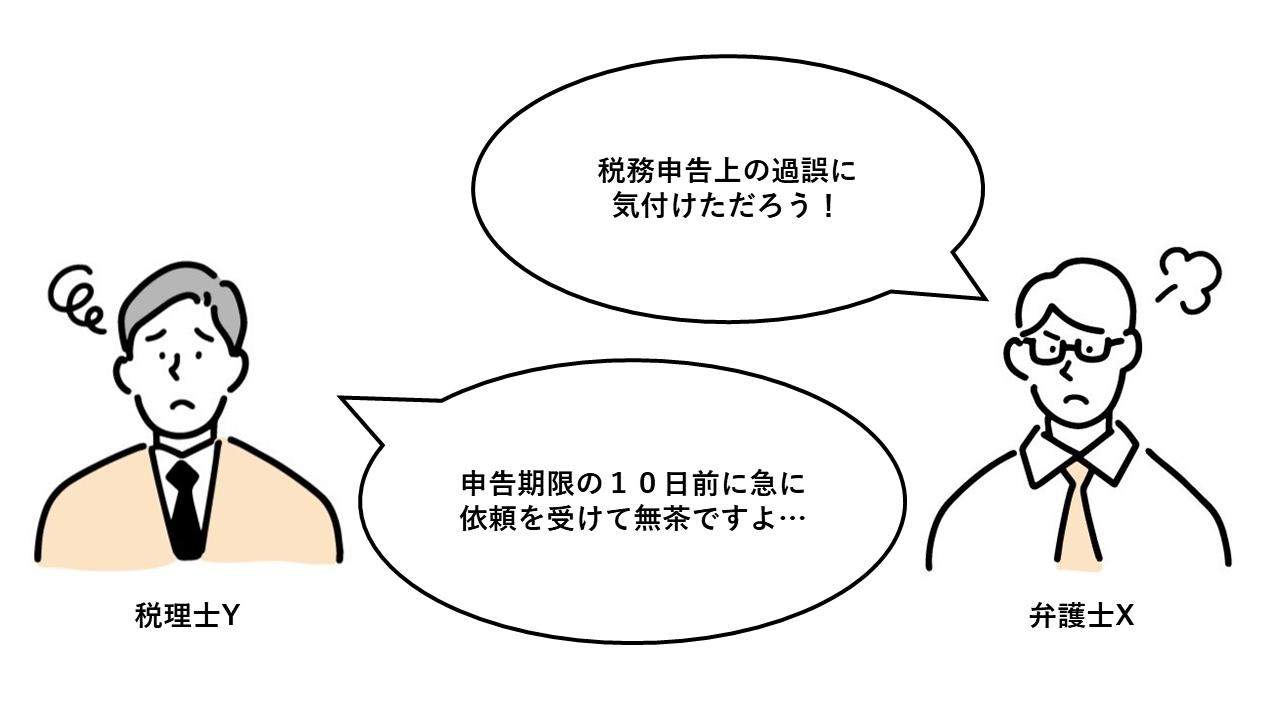

税理士の先生方は、「どうしてもっと早く相談してくれなかったんだ…」と思ってしまうような正直手遅れな時期に税務申告の依頼を受けることもあるかもしれません。

そうした場合でも、税務処理の結果、依頼者に損失を生じさせた場合には税理士は責任を問われることになるのでしょうか。

本稿では、こうした事案について判断した東京地判平成14年2月2日を解説するとともに、こうした事案への対処方法についても説明します。

なお、弊所では税理士の先生のご相談を年間400件以上受けており、税理士賠償責任(税理士側)の実務対応を多くしてきた経験から、以下の記事で、税理士の先生の税賠対応について整理していますので、そちらもぜひご参考にしていただければ幸いです。

1 事案紹介

本件の事案の概要と経過は、以下のとおりです。

1.1 事案の概要

公認会計士かつ税理士であるYは弁護士Xから遺産分割の依頼者の相続税の申告業務を依頼された。

Yは相続債務の過大申告する等したことによりXが加算税や延滞税の一部を負担することとなった。

そこで、Xは、X・Y間の準委任契約の債務不履行に基づく損害賠償請求として加算税の一部及び遅延損害金の請求を行った。

これに対し、東京地裁は、Yには税務処理上の任務違背はないとして、Xの請求を棄却した。

1.2 経過

平成10年5~7月

平成10年8月

平成11年2月24日

平成11年11月29日

平成12年6月2日

2 解説:税理士の善管注意義務違反の判断方法

本判決の争点として判断された内容は多くありますが、特に参考にすべきポイントは以下になります。

本件では、修正申告が必要となった7箇所のうち、次の3箇所についてYのXに対する責任の有無が争われました。

②預貯金の利息未計上(相続財産加算額:1,739,258円)

③割賦債務の過大申告(817,300,618円)

裁判所は、上記①~③についてそれぞれ次のように判断し、Yの責任を否定しました。なお、以下の原告はXを、被告はYを指します。

【①土地の過大評価(相続財産減算額:-66,403,423円)】

-

「被告が申告書の作成を頼まれ、資料の送付を受けたころは、既に相続税の申告期限が間近に迫っており、申告期限を経過すると減税の特例が受けられないばかりでなく、無申告加算税等が賦課される可能性もあり、高めの評価額で申告しても後日の税務調査の結果如何で還付が受けられることから、被告としては、申告期限を遵守することを優先させ、高めの評価額で申告したというのである。また、相続対象の土地の個数が10物件に及び、他にも別紙遺産目録記載のとおり相当な積極消極の相続財産があって、申告書の作成にそれなりの時間を要することが避けられなかったことが容易に伺える。これらの事実に鑑みれば、被告が土地の評価額について正確な調査をしなかったことには、誠にやむを得ない事由があったものというべきであり、概ね高めの評価額で申告した被告の措置について、相続税の申告業務の受任者として善管注意義務に欠けるところはない」。

【②預貯金の利息未計上(相続財産加算額:1,739,258円)】

-

「定期預金等の取引残高が切りの良い数字であるということは、確かに利息が含まれていない可能性が高いともいえるが、必ずしもそう断言できるわけではなく、協議書や残高証明書の金額が切りの良い数字であるからといって、直ちに利息の有無を調査すべき義務が生ずると解するべきか甚だ疑問である。しかも、原告の主張によれば、被告は原告から直接に相続税の申告業務について委任を受けたというのであり、そうであるにも拘わらず、委任者である原告において、被告に対し、定期預金等の利息の有無を調査するよう指示した形跡はないし、協議書や残高証明書の金額が利息を含んでいないとの説明がなされた形跡もない。そうであって見れば、弁護士である原告の作成した遺産分割協議書の記載に従って申告書を作成した被告について、少なくとも原告に対する関係で、善管注意義務違反を問われることはない」。

【③割賦債務の過大申告(817,300,618円)】

- 「原告は、被告が」住宅都市整備公団に対する「割賦金債務の内訳について調査確認を」せず、相続時の残元金のみでなく将来の未払利息も併せた金額を債務として申告し「たことを非難するが、原告の主張によれば、原告は被告に対し直接に相続税の申告業務を委任したというにも拘わらず、委任者である原告において、被告に対し、割賦金債務の内訳について調査するよう指示した形跡はないし、協議書の金額が未払利息を含んでいるとの説明がなされた形跡もない。また、原告が後日に残元金と未払利息の内訳が記載された公団割賦金個人別調書を税務署に追完提出した……ところ、原告としても、その書面の内容を認識していたにも拘わらず、相続税の申告について、公団に対する債務額の訂正やその点の修正申告に向けて行動した形跡が全くないことから見ると、原告自身、未払利息を含んだ債務全額が申告の対象になると認識していたことは明らかである。そうであって見れば、弁護士である原告の作成した遺産分割協議書等に従って申告書を作成した被告について、少なくとも原告に対する関係で、善管注意義務違反を問われることはない」。

(教訓・対策)

裁判所は、税理士が相続税の申告業務を受任した時点が相続税申告期限の約10日前であっったにもかかわらず、調査すべき相続財産が相当数あり、この短期間の間に全てを十分に調査することが困難であったこと等を考慮し、Y(被告)の責任を否定しました。

本判決は、税理士に与えられた時間や業務量、委任者からの業務上の注意点等に関する指示の有無等を総合的に考慮して、税理士の税務申告上の過誤に関する善管注意義務違反の有無を判断しました。

本判決は、業務量に比して時間的余裕がない状況下で発生した過誤に関する善管注意義務違反の成否について一定の基準を示したものといえますが、どの程度時間的余裕がなければ、善管注意義務違反の成立が否定されるかは、なお、明確ではありません。

実際に、税理士が更正期限の約2週間前に過年度の税務処理の誤りに気付いた場合においても、税理士は事実関係を調査の上、資料を整え、税務当局に嘆願する義務があったとして、税理士の債務不履行責任を認めた裁判例もあります(東京高判平成15年2月27日)。

そのため、切迫した時期に依頼内容や業務量等に鑑みてリスクのある依頼を受けた場合には、依頼者にリスク説明をした上で、仮にリスクが顕在化した場合であっても、その責任は依頼者が負う旨の条項を委任契約書等に盛り込んでおいた方がよいと考えられます。

3 まとめ

以上、東京地判平成14年2月2日について解説しました。

本判決では税理士の責任が否定されましたが、たとえ時間的猶予がない依頼であっても、業務内容が簡易であれば、税理士の責任が肯定される場合もあります。

もっとも、どういった場合に税理士の責任の成否に関する裁判例の判断基準は必ずしも明確ではありません。

そのため、税理士の先生方においては、自らの業務に過誤があれば、それがたとえ時間的猶予がない中で行ったものだとしても、責任を問われる可能性があることを前提にリスクヘッジを図る方法をご検討いただいた方がよいでしょう。

なお、税理士が負う「調査・確認義務」については、下記でも詳細に説明していますので、そちらもご参照ください。

-

その仕事、契約外です!

—依頼者が包括的な税務処理委任契約の存在を主張するものの、客観的証拠なしとして否定された裁判例 - 2024年2月28日 -

どっちの話が真実?

―依頼者が提示した条件と異なるものとして損害賠償請求をしたが、客観的な証拠から損害賠償請求を認めなかった事例 - 2024年2月19日 -

どうしてもっと早く相談してくれなかったんだ…

—期限ギリギリに依頼を受けた税務申告に生じた過誤について税理士の善管注意義務違反の成否について判断した事案 - 2024年1月29日 -

甘い話にご用心?

―考案した節税対策が否認された場合に、税理士の責任を認めた事例 - 2024年1月8日 -

距離感注意!

-クライアントと不動産取引上密接な関係を有する税理士が当該不動産の重要事項について告知義務を負うと判断された事例 - 2023年12月25日