依頼者の納付にも気を配る必要がある?

―税理士の延納許可申請についての説明義務を認めた事例

税理士の皆様は、顧客の要望に応えて税務申告書類を作成し、また税務に関する質問に答えていることと思います。

顧客から質問があれば、税理士はその専門性を生かして回答しますし、要望があれば可能な限り答える事でしょう。

では、顧客から具体的な質問や要望がない事項について、どこまで積極的にアドバイスをしなければならないのでしょうか。

今回は、税理士賠償が問題となった過去の裁判例のうち、相続人が相続税の延納許可申請をせずに、納付をしなかったことで延滞税が課税されたことが、税理士が依頼者に延納許可申請について説明しなかった債務不履行の結果であると争われた事例(東京高裁平成7年6月19日)をとりあげ、税理士の先生が注意すべきポイントを解説していきます。

なお、弊所では税理士の先生のご相談を年間400件以上受けており、税理士賠償責任(税理士側)の実務対応を多くしてきた経験から、以下の記事で、税理士の先生の税賠対応について整理していますので、そちらもぜひご参考にしていただければ幸いです。

1 事案紹介

1.1 事案の概要

本件の事案の概要は、以下のとおりです。

相続人であるX1は、A弁護士に依頼し、X2らとの遺産分割協議を進めていた。

平成3年4月17日、税理士Yは、相続人であるX1に頼まれ、X1らの遺産分割協議に協力することを約束した。なお、その他には既にB税理士が関与していた。

平成3年4月27日、税理士Yは、X1と共にA弁護士の事務所に行き、A弁護士及びB税理士に対し、X1から頼まれて遺産分割協議に協力すること、B税理士がいることから自分は税理士としての業務はしないことを説明した。

X1らの遺産分割協議は事実上成立したが、X1らは、当初申告に関するB税理士への報酬を支払っていなかったため、遺産分割協議に基づく相続税の修正申告をB税理士に頼める状況にはなかった。

税理士Yは、同年9月4日から出張するので、自らの事務所に所属する税理士に対し、準備してあった相続税の修正申告書にX1らから判子をもらうように指示し、X1に対しては、申告は自分の事務所の税理士にさせるので実印と印鑑証明を持参するよう依頼し、X1は言われたとおりに必要箇所に署名押印した。

税理士Yは、修正申告書の作成税理士欄に署名捺印した上、税務署長宛に郵送し受理された。

その後X1らは、修正申告に伴う相続税の納付が出来ず、延滞税を課されたのはY税理士が延納許可申請をしなかったせいであるとして、損害賠償請求をした。

1.2 経過

平成3年9月11日

平成3年9月25日

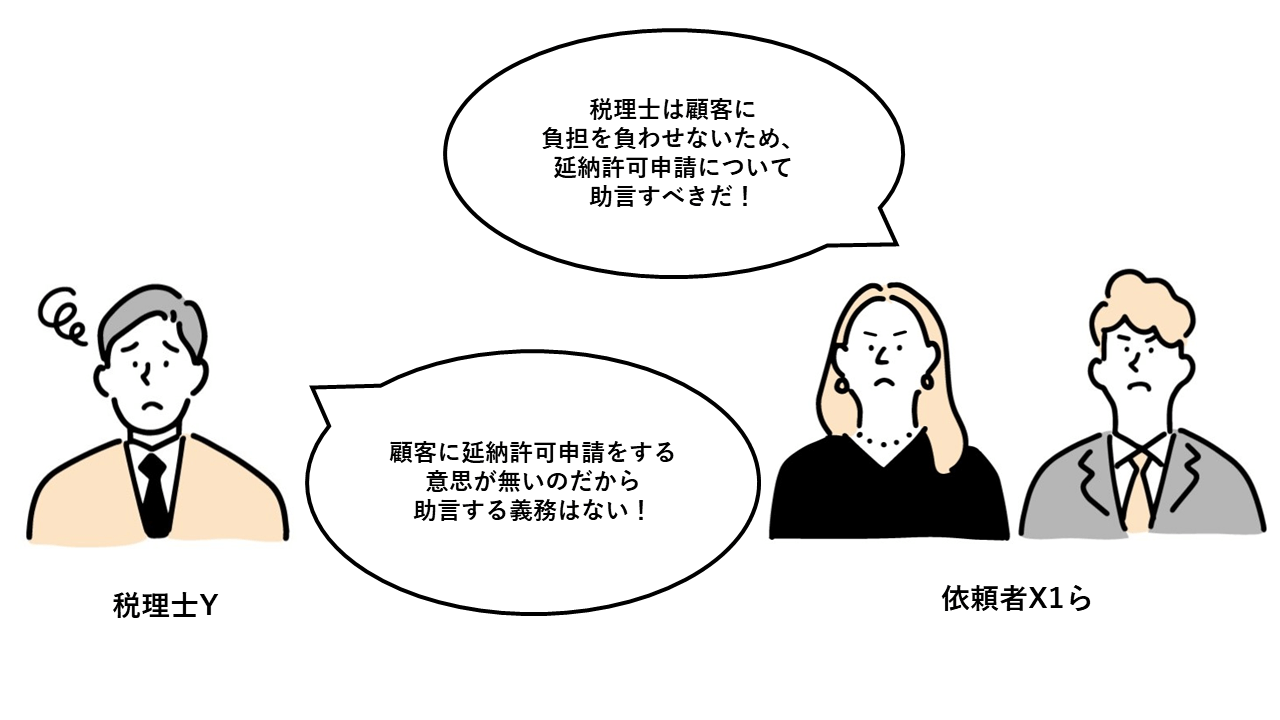

2 解説:税理士は積極的に延納許可申請について助言する義務を負うか

本判決の争点として判断された内容は多くありますが、特に参考にすべきポイントは以下になります。

・税理士は依頼者に延納許可申請について周知する義務があるか。

依頼者との契約書の作成方法については、下記にも詳細に説明していますので、そちらもご参照ください。

裁判所は、税理士が報酬を受け取っていない本件において税務申告を委任されていたか否かについて

- 税理士が税務申告に必要な委任状を徴収した場合、委任状記載の委任事項に関する業務を受任したものと考えられる

と判断しました。

また、Y税理士が負っていた義務の内容についても、

- 税理士は法令の許容する範囲で依頼者の利益を図る義務があり、依頼者に相続税の納付の時期及び方法について周知する義務がある

と判断しました。

すなわち、報酬を受け取っておらず、正式に委任を受けていなくても委任状を徴収しているからには記載している事項の委任は受けており、また依頼者に金銭の一時納付が可能かを確認し、不可能な場合には延納許可申請をするかについて意思確認をする義務があることを判断したものです。

(教訓・対策)

本件では、裁判所は報酬が無くても委任契約の成立を認め、また税理士の負っている義務について、延納許可申請の説明をする義務を認めました。

具体的には、税理士としては申告をした以上は依頼者から委任を受けているものと認められ、依頼者の利益を最大化する義務を負うこと、そして依頼者が金銭一時納付をすることが不可能な場合には、延納許可申請の選択肢を示したうえで意思確認をする義務があることを認めたものです。

申告をしてしまった以上は委任関係が生じ、その場合税理士という専門職は積極的に顧客に対してアドバイスを行うことが求められているものといえます。

税理士としては親切であっても安請け合いせず、最大限義務を負う可能性を考慮して委任を受け、また職務としては依頼者の経済状態等にも気を配る必要があるでしょう。

3 まとめ

今回は、税賠において延納許可申請を助言しなかったことによる損害賠償が問題となった事例を紹介しました。

税理士としては自らの身を守るため、契約関係があるかどうかは明確にし、最低限依頼者の納付が可能かまでは気を配ることが必要でしょう。

-

その仕事、契約外です!

—依頼者が包括的な税務処理委任契約の存在を主張するものの、客観的証拠なしとして否定された裁判例 - 2024年2月28日 -

どっちの話が真実?

―依頼者が提示した条件と異なるものとして損害賠償請求をしたが、客観的な証拠から損害賠償請求を認めなかった事例 - 2024年2月19日 -

どうしてもっと早く相談してくれなかったんだ…

—期限ギリギリに依頼を受けた税務申告に生じた過誤について税理士の善管注意義務違反の成否について判断した事案 - 2024年1月29日 -

甘い話にご用心?

―考案した節税対策が否認された場合に、税理士の責任を認めた事例 - 2024年1月8日 -

距離感注意!

-クライアントと不動産取引上密接な関係を有する税理士が当該不動産の重要事項について告知義務を負うと判断された事例 - 2023年12月25日