依頼者の不正はとがめないとダメ?

-税理士の会計監査の義務を認めなかった事例

税理士は、税務に関する処理を行う関係で、会社の経理業務をはじめとするお金の流れについて目にすることになります。

あってはならないことですが、会社において会計上不正行為が行われていた場合、職務上それを知ってしまう場合もあるかもしれません。

では、不正行為を知ってしまった税理士は、それらの監督についてどこまで責任を負うのでしょうか。

今回は、税理士賠償が問題となった過去の裁判例のうち、会社において行われた不正行為による損害について、これが行われていたのを知っていながら放置し、またこれに加担した債務不履行の結果であると争われた事例(東京地裁平成16年10月18日)をとりあげ、税理士の先生が注意すべきポイントを解説していきます。

なお、弊所では税理士の先生のご相談を年間400件以上受けており、税理士賠償責任(税理士側)の実務対応を多くしてきた経験から、以下の記事で、税理士の先生の税賠対応について整理していますので、そちらもぜひご参考にしていただければ幸いです。

1 事案紹介

1.1 事案の概要

本件の事案の概要は、以下のとおりです。

税理士Yは、霊園の開発等を営むX1社及びX2社との間で、顧問契約を締結していた。

X1社では、100%株主に対して、「仮払金」の名目で繰り返し多額の資金の払い戻しが行われていた。

そして平成12年2月初めころ、100%株主は税理士Yに対して、「1500万円の資金が必要だが自分の口座に直接送金するのは都合が悪いので、迂回して送金するよう従業員に指示してほしい」旨依頼した。

上記をうけて税理士Yは従業員に対して1500万円を送金するよう連絡したところ、従業員は税理士Yの口座に1500万円を振り込み、Yは直ちにこれを100%株主に送金した。

同様に、X2社においても、「仮払金」名目での100%株主への送金が行われていた。

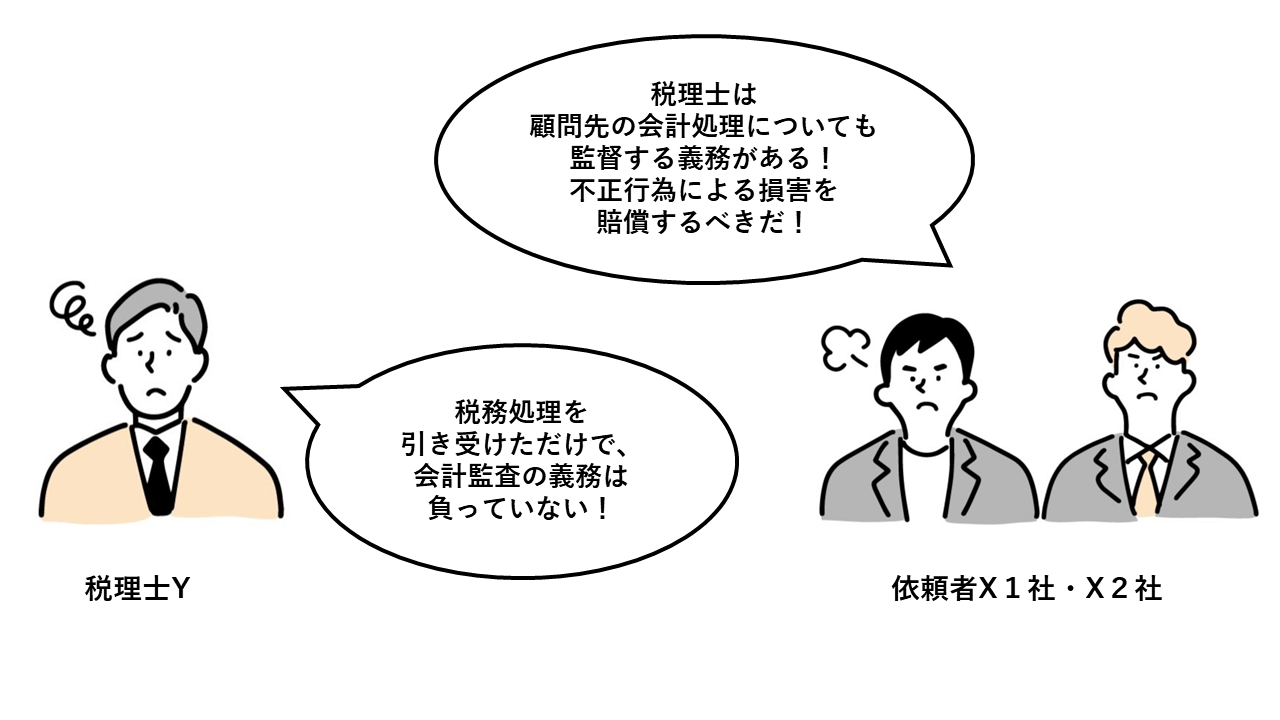

X1社及びX2社は、税理士Yに対し、不正な出金を見逃し、または補助したことに顧問契約上の受任者としての義務違反があることを理由として、損害賠償請求を行った。

1.2 経過

平成11年

平成12年2月

2 解説:税務申告についての顧問契約において、会計監査の義務が含まれるか

本判決の争点として判断された内容は多くありますが、特に参考にすべきポイントは以下になります。

依頼者との契約書の作成方法については、下記にも詳細に説明していますので、そちらもご参照ください。

裁判所は、

- 税務申告及び税務申告の相談を内容とする税理士の顧問契約には、会計監査の義務は含まないものと判断し、税理士Yが、X1社やX2社において、不正行為をやめるよう積極的に助言する義務はなく、損害賠償責任も負わない

と判断しました。

また、Y税理士が積極的に不正行為に関与したものといえる、自らの口座を介して株主に送金した行為についても、

- 税理士としての立場として行ったものではなく、顧問税理士としての責任を負うものではない

と判断しました。

すなわち、税理士は監査の義務まで負っているわけではなく、会社の不正行為をとがめる義務まではないものとしました。

(教訓・対策)

本件では、裁判所は税理士の顧問契約において、会社の会計監査の義務までは認めませんでした。

税理士としては基本的に税務処理について義務を負っているのであり、そこから離れた会社の不正行為をとがめる義務までは認めなかったものです。

ただし、本件では会社の財産を不正に取得していたのは100%株主であり、他に株主がいた場合や、その他の人物が利益を得た場合には同様の結論となるとは限らないので、その点には注意が必要です。

すなわち、100%株主は会社の所有者であり、会社の利益や損害は当人に跳ね返ってくるのに対して、株主が他にいた場合や他の人物が利益を得た場合には、何も悪くない株主が不利益を被る点で、別の判断もあり得るところと考えられるからです。

また、特に自ら積極的に不正行為に加担した点については、本件でも裁判所は税理士としての責任を負わないものと判断したにすぎず、その他の責任、例えば民法上の不法行為責任や刑事上の責任を個人として負うことはあり得ます。

いずれにせよ、自らの身を守るために、税理士としては顧問先の指示があったとしても不正行為には加担しないことが重要です。

3 まとめ

今回は、税賠において会社の不正行為を止めなかったことによる損害賠償が問題となった事例を紹介しました。

結論としては責任が否定されたとはいえ、税理士としては自らの身を守るため、顧問先から支持されたとしても不正行為に加担しないことが必要でしょう。

-

その仕事、契約外です!

—依頼者が包括的な税務処理委任契約の存在を主張するものの、客観的証拠なしとして否定された裁判例 - 2024年2月28日 -

どっちの話が真実?

―依頼者が提示した条件と異なるものとして損害賠償請求をしたが、客観的な証拠から損害賠償請求を認めなかった事例 - 2024年2月19日 -

どうしてもっと早く相談してくれなかったんだ…

—期限ギリギリに依頼を受けた税務申告に生じた過誤について税理士の善管注意義務違反の成否について判断した事案 - 2024年1月29日 -

甘い話にご用心?

―考案した節税対策が否認された場合に、税理士の責任を認めた事例 - 2024年1月8日 -

距離感注意!

-クライアントと不動産取引上密接な関係を有する税理士が当該不動産の重要事項について告知義務を負うと判断された事例 - 2023年12月25日