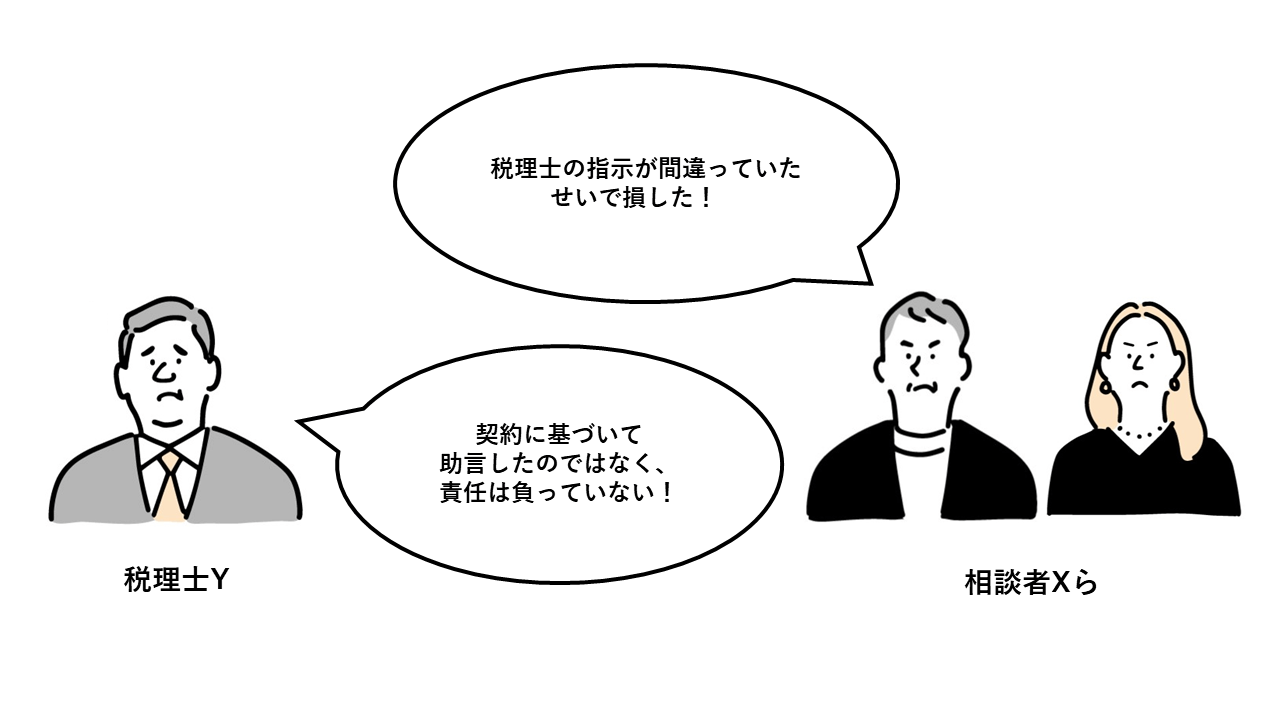

顧問先の役員個人の税務相談に乗っても大丈夫?

―顧問先の役員に誤った説明をした税理士の責任を否定した事例

税理士の先生が顧問先の役員などから個人的な税務相談に応じることは少なくないでしょう。

ですが、相談料などを受け取っておらず、善意で相談に乗った場合であっても、誤った回答をし、相談者に損害が生じた場合には、税理士の先生が責任を負う可能性もあります。

そして、そのようなリスクは、相談者から具体的な相談を受ければ受けるほど、また、税理士の先生が個別的な事情に応じた対応をすればするほど、高まるものと考えられます。

今回は、顧問先の役員からの個人的な税務相談に乗った税理士が、どこまで法的な責任を負うかという点が争われた事例を紹介します。

なお、弊所では税理士の先生のご相談を年間400件以上受けており、税理士賠償責任(税理士側)の実務対応を多くしてきた経験から、以下の記事で、税理士の先生の税賠対応について整理していますので、そちらもぜひご参考にしていただければ幸いです。

【目次】

1 事案紹介

本件の事案の概要と経過は、以下のとおりです。

1.1 事案の概要

株式会社①・②の代表取締役・取締役である相談者Xら(夫婦)は、夫婦で共有する不動産①を売却する際の譲渡損失について、従業員を通じて、株式会社①・②の顧問税理士であった税理士Yに、所得税の課税において損益通算できるか確認した。

その後、損益通算できないことが判明したため、税理士Yは、居住用不動産買換特例の適用を受ければ損益通算できる可能性があると伝え、特例の適用を受けるための助言をした。

相談者Xらは、税理士Yの助言に基づき、株式会社①の所有する不動産②を夫婦で購入することとした。

相談者Xらは、上記特例の適用を受けるため、特定の者から購入資金を借り入れる必要があったところ、当初、株式会社①から借り入れることとしていたが、最終的に、税理士Yに相談のうえ、株式会社②から借り入れることとした。

相談者Xらは、特例の適用を受けることを前提に申告をしたところ、特例の適用による損益通算は認められず、税務署から更正処分及び過少申告加算税の賦課決定を受けた。

1.2 経過

平成21年

平成22年

2 解説

本判決の争点として判断された内容は多くありますが、特に参考にすべきポイントは以下の3つになります。

②不動産①の売却に関する損益通算に関して税理士Yが責任を負うか

③不動産②の特例適用に関して税理士Yが責任を負うか

2.1 相談者Xらとの間に契約関係があったか

税理士の責任の有無を判断するにあたり、まず、契約関係の有無が問題となります。

裁判所は、

- 相談者Xら個人との税理士Yとの間に、包括的な税務顧問契約の成立は認められない

としました。

そのうえで、個別の税務相談について、

- 不動産①に関する損益通算については委任契約の成立を認めなかったものの、不動産②の特例適用に関しては、委任契約が成立していた

と判断しました。

裁判所は、不動産①に関する損益通算について委任契約の成立を認めなかった理由として以下の点を挙げています。

他方、不動産②の特例適用に関して委任契約の成立を認めたことの理由として以下の点を挙げています。

そして、以上の点から、相談者Xらからの相談に応じているといえるのであって、一般的な制度説明を超えて、相談者Xらの居住用不動産買換特例の適用に関する税務相談を受けることを受任していた、と結論付けています。

(教訓・対策)

本件判決からすると、委任契約の成否については、一般的な制度説明を超えて、個別事案に関する税務相談を受けているかどうか、という点が一つの基準になるものと考えられます。

そして、その判断に当たっては、以下のような点が考慮されています。

このように、税理士の先生としては責任を負っている自覚がない場合であっても、善意で相談に乗ったことによって責任が生じてしまう可能性があります。

このようなリスクを避けるためには、顧問先の社長などであったとしても、個人的な事項に関して相談に乗る際には別途契約・相談料が必要である旨を伝えて断ったり、相談を受けるとしても、あくまで一般的な説明をするに留め、必要以上に具体的な事情に踏み込まない等の対応が必要となるでしょう。

特に、回答内容が誤っていた場合に大きな損害が生じる可能性があるような場合には、慎重になることをお勧めします。

2.2 不動産①の売却に関する損益通算に関して責任を負うか

裁判所は、この点については

- そもそも契約関係が存在しないため、契約違反は生じないとしたうえで、税理士Y側は確定的な回答をしたわけでもなく、相談者Xら側も確定的な回答を求めたわけではないことから、税理士Yは責任を負わない

としました。

(教訓・対策)

この点に関する裁判所の判断からしても、顧問先の社長などから個人的な事項に関する相談があったとしても、個別事情による部分があることを説明し、確定的な回答はしないことによって、責任を負うリスクを下げることができると考えられます。

2.3 不動産②の特例適用に関して税理士Yが責任を負うか

裁判所は、税理士Yは適切な回答を行う義務を負っているとしたものの、

という点を考慮し、

- 税理士Yの義務は、相談者Xらから受けた情報を前提に特例適用の有無を検討するにとどまり、相談者Xらから受けた情報の正確性を検証するまでの義務は負っていない

としました。

そのうえで、

- 税理士Yは、借入先であった株式会社②が貸金業の免許が切れるということ(これにより、特例が適用されなくなる。)を相談者Xらから伝えられておらず、相談者Xらに株式会社②からの借入を相談された時には、株式会社②が貸金業の免許を持っていたという事情から、税理士Yの回答が誤っていたとはいえない

として、税理士Yの責任を否定しました。

(教訓・対策)

本件では、上記のように税理士Yの関与の程度が低かった点を考慮し、「受けた情報の正確性を検証するまでの義務は負わない」と判断しています。逆に言えば、税務申告を引き受けている、報酬を受け取っている、具体的な提案をしている等、関与の程度を高める事情がある場合には、税理士の先生に求められる調査・確認の程度も高まるものと考えられます。

本件では、相談者Xらから受けた情報をもとにした税理士Yの回答は誤ったものではないと結論づけていますが、個別具体的な事情によっては、ただ相談者から受けた情報をもとに回答するだけではなく、その情報の正確性を検証しなければならないというケースもあると考えられますので、注意が必要です。

3 まとめ

今回紹介した事例では、結果的に税理士の責任は否定されていますが、裁判所の判断内容からすれば、関与の程度等によっては、同じようなケースで税理士の先生が責任を負う場合もあると考えられますので、税理士の先生としては、善意で相談に乗る場合であっても、その辺りのリスクを踏まえたうえで対応を検討されるのがよいでしょう。

- 契約書がない場合の税理士の責任はどうなる?―不正行為に関する税理士の調査義務を否定した事例 - 2024年2月14日

-

届出書を提出しなかったのは税理士のせい?

―消費税課税事業者選択届出制度について、税理士の助言義務違反を否定した事例 - 2024年1月31日 -

税理士が依頼者の本税についても責任を負う場合がある?

―本税額の増加についても税理士の責任が認められた事例 - 2023年10月25日 -

顧問先の役員個人の税務相談に乗っても大丈夫?

―顧問先の役員に誤った説明をした税理士の責任を否定した事例 - 2023年8月23日 -

定額法による減価償却が税理士の義務違反となる場合がある?

-定率法の不採用につき税理士の賠償責任を否定した事例 - 2023年8月7日