従業員のミスは税理士のミス

―従業員作成の不適切な税務書類による申告が否認され、税理士に賠償責任が認められた事例

今回は、従業員のミスに対する税理士の使用者責任に関する事案をもとに、税理士の不法行為責任はどこまで追及されるのかについて取り上げます。

従業員が顧問先に適切な指示をせず短時間しか月次巡回監査をしない等杜撰な管理を行ったため、不適切な会計処理をしたとして、税理士の賠償責任を認めた事例(大津地裁平成19年2月26日判決)をもとに解説していきます。

なお、弊所では税理士の先生のご相談を年間400件以上受けており、税理士賠償責任(税理士側)の実務対応を多くしてきた経験から、以下の記事で、税理士の先生の税賠対応について整理していますので、そちらもぜひご参考にしていただければ幸いです。

1 事案紹介

本件の事案の概要と経過は、以下のとおりです。

1.1 事案の概要

税理士Yは、顧問先Xに大手会計ソフトを導入させ、Yの従業員Aを担当者として業務にあたらせた。

Aは、月次巡回によって毎月会計監査を行い、適切に会計資料を管理する必要があったところ、Xの経理担当者への説明が不十分であったことや、月次巡回の所要時間が極端に短いなど、杜撰な管理をしていたことが明らかになった。

Yは、Xの法人税の税務申告にあたって、このような会計資料を元に、不適切な会計処理を行ったことから、青色申告承認取消処分を受けたことに加え、留保金課税の不適用規定を適用せずに税務申告をしたために留保金課税を支払分けなればならなくなった。

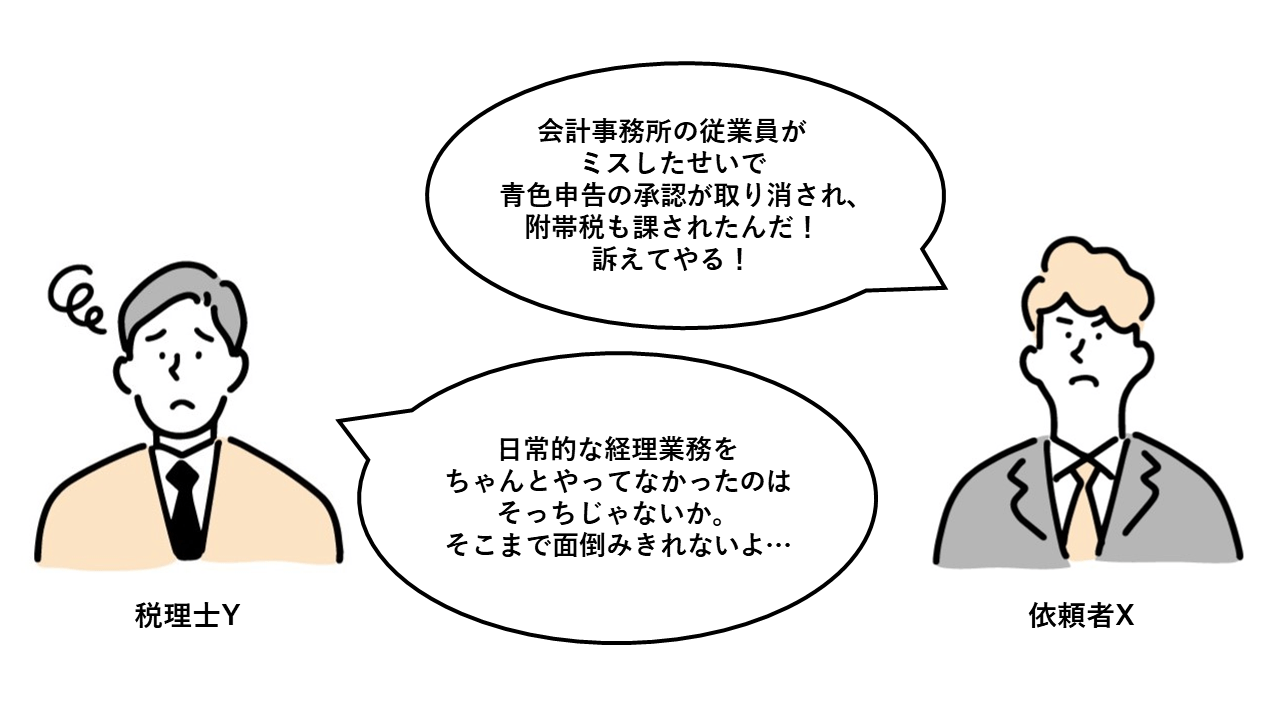

そこで、XがYに対し、不法行為に基づく損害賠償を求めた事案である。

〇Xの請求

〇Yの反論

〇裁判所の判断

【使用者責任について】

業務の遂行にあたり従業員などの補助者を使用するに際しては、補助者の行為についても自己と同一水準の注意義務を負うとして、賠償責任を認めた。

【過失相殺について】

一部補助帳簿が作成されていなかった事実が認定でき、Xの対応にも一因があるとして、過失相殺を認めた。

1.2 経過

平成10年

平成12年頃

平成14年

平成15年

平成17年

2 解説

本判決の争点として判断された内容は多くありますが、特に参考にすべきポイントは以下の2つになります。

②過失相殺の程度

2.1 税理士が負う注意義務の範囲

裁判所は、税理士の負う注意義務の一般論として、

- 「税務顧問契約を締結し、総勘定元帳の作成や税務申告書類の作成、確定申告手続の代行の依頼を受けている税理士は、委任の趣旨に従い、専門家としての高度の注意をもって委任事務を処理する義務を負」うとし、「業務の遂行にあたり従業員などの補助者を使用するに際しては、補助者の行為についても自己と同一水準の注意義務を負う」

と判示しました。

本件においては、

- 決算書に記載された仕入額について、実際の取引金額が記載された清算明細書の金額と一致しなかった事実について、Aは明らかに誤った多額の買掛金を決算書に計上し、Yはこれに基づいて明らかに誤った金額の申告をした

と認定しています。

(教訓・対策)

税理士の注意義務の範囲を考えるにあたっては、履行補助者の行った行為であるとしても、それだけで直ちに注意義務の範囲が狭まるということはありません。

本件のように、作業内容が膨大な量にのぼり、A一人では限界があるというような場合であっても、犯したミスの内容がどのようなものであったかという内容にまで踏み込んで注意義務違反の有無が判断されます。

特に、今回は「明らかな誤計算」であると認定されてしまっており、業務量が当初予見していた量を超えていたというような事情は、注意義務の有無の判断の段階では考慮されませんので注意してください。

このため、会計事務所のマンパワーが足りないというような場合には、顧問先に協力を依頼して、業務の分担をはかるように工夫する必要があります。

本件でいえば、Aによる巡回頻度を増やすことも対策の一つとなるでしょう。

履行補助者にミスがあった場合の税理士の責任については、下記にも詳細に説明していますので、そちらもご参照ください。

2.2 過失相殺の程度

裁判所は、

といった事情を考慮し、20%の過失相殺を認めています。

(教訓・対策)

X側の過失として、監査の負担が増大していたのであるから、適切な監査ができるよう請求書が送られてくる度に適切な仕訳をするなどしていれば、誤る蓋然性は低かったとして、20%の過失相殺が認められました。

どうやら、Xは、顧問契約当初は経理担当者がいたようなのですが、途中から担当者がつかなくなったという事情があったようで、それによってAの業務の負担が増えていたことが認定されました。

一方で、本件にて、Xの過失割合が20%にとどまったのは、

Aが月次巡回監査に必要な資料の作成を事前にXに求めるべきであったのに、

これをせず、かえってAは、Xに対し、毎月の請求書があれば問題なく記帳できると説明していたことが明らかとなったためでした。

この事実から、Xの過失の程度は著しいとはいえないと評価され、過失割合は20%にとどまってしまったのです。

このように、現実には厳しいことについても、できると言ってしまうと、後々できなかったときに不利に扱われてしまいます。

過失相殺の詳細は以下に説明していますので、そちらもご参照ください。

3 まとめ

顧問契約を締結した依頼者は、専門家なら当然業務をこなすことができるという前提で接してこられることが多いかと思います。

依頼者の信頼に応えるという使命感から、つい、自分ができること以上の仕事量を抱えてしまうこともあるでしょう。

特に、依頼者からの信頼の厚い先生方は、従業員を増やしたとしても追いつかず、監視がいきわたらないということになりがちです。

依頼者との間では、「できること」と「できないこと」という大雑把な区別ではなく、「依頼者でもできること」と「専門家にしかできないこと」という内容に踏み込んだ区別を持ちかけることで、依頼者の納得を得ながら業務の分担を図るのも一つの方法かもしれません。

これを機に依頼者との役割分担を見直してみてはいかがでしょうか。

-

申告手続を行うだけではなかった!

―相続税の税務申告の委任を受けた税理士がしなければならないこと - 2024年3月4日 -

選ぶのは誰?

―複数の選択肢がある場合の税理士の調査義務・説明義務 - 2024年2月26日 -

顧問契約を締結したらできることを全てやらなきゃいけないの?

―税理士顧問契約の業務範囲が争われた事例 - 2024年1月10日 -

刺してくるのは税務署だけじゃない!

―税理士のした税務申告に疑問を抱いた依頼者から損害賠償請求をされた事例 - 2023年10月23日 -

従業員のミスは税理士のミス

―従業員作成の不適切な税務書類による申告が否認され、税理士に賠償責任が認められた事例 - 2023年9月18日