資料がなくても適当な申告は許されない!

―顧問契約があった場合に会計日記帳の作成義務などが黙示的に認められた事例

今回は、税理士賠償が問題となった過去の裁判例のうち、所得税の申告にあたり、依頼者との継続的な契約関係を前提とした事情があったことを踏まえて、税理士に会計日記帳の作成義務や専従者給与の変更届出の提出義務が黙示的に認められた「広島高裁平成14年9月25日判決」の事例を解説していきます。

なお、弊所では税理士の先生のご相談を年間400件以上受けており、税理士賠償責任(税理士側)の実務対応を多くしてきた経験から、以下の記事で、税理士の先生の税賠対応について整理していますので、そちらもぜひご参考にしていただければ幸いです。

1 事案紹介

本件の事案の概要と経過は、以下のとおりです。

1.1 事案の概要

本件の事案は、所得税の税務申告を依頼していた税理士に対して、依頼者が損害賠償を求めた事案です。

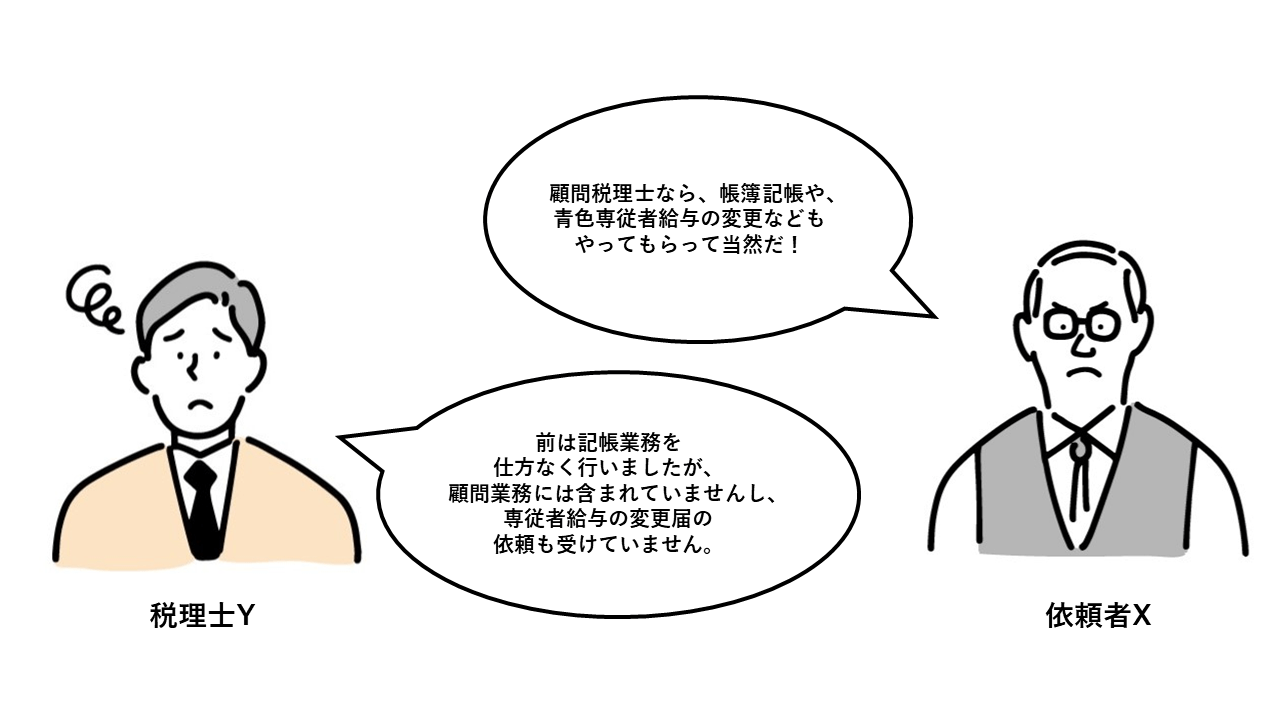

各当事者の主張と裁判所の判断の概要は、以下のとおりです。

〇税理士Y

〇裁判所

1.2 経過

平成8年3月

平成9年3月

平成9年12月

2 解説

本判決の争点として判断された内容は多くありますが、特に参考にすべきポイントは以下の3つになります。

②税理士が負う事実の調査・確認義務

③過失相殺の程度

2.1 依頼者との委任契約における業務範囲

裁判所は、

- ・依頼者Xと税理士Yとの間では、会計日記帳の作成について明確な約束はなかった

- ・しかし、依頼者Xは、直近2年間は会計日記帳を作成、持参しておらず、領収書などの原始資料を持参したのみであり、税理士乙の事務所において会計日記帳を作成していた

と認定したうえで、本件において税理士Yが会計日記帳を作成する黙示の合意があったと判断しています。

(教訓・対策)

税理士賠償の責任を考えるにあたっては、まずはそもそも税理士の職務としてどこまでの義務を負っていたのかという点がスタートラインになります。

本件のようなトラブルに発展しないための予防策についてですが、事前に自らが行うべき職務内容を契約書で定め、それを依頼者にも周知しておくことが必要です。

特に注意が必要なのは、本件の事案のように、会計日記帳の作成について当初の契約では義務内容に含まれていなかったにもかかわらず、その後の事情で税理士の義務内容に含まれるケースがあります。

すなわち、仮に契約書等で職務内容について定めても、職務の際、本件事例のように本来は行わないはずの職務内容までやってしまった場合には、それが善意であっても、後から職務として引き受けた旨判断されてしまうこともあります。

このため、職務外の行為を請け負う際には、依頼者に特例である旨明示して形に残すといった対処の他、後に責任を負う可能性があることを認識したうえで取り組む必要があるものといえます。

依頼者との契約書の作成方法については、下記にも詳細に説明していますので、そちらもご参照ください。

2.2 税理士が負う事実の調査・確認義務

裁判所は、

- ・過去に依頼者Xと税理士Yとの間で、甲の父Bがまだ65歳ではなく、専従者給与を支給するとBの年金受給に支障が出る旨の話し合いがされていたこと

- ・会計日記帳の作成を税理士Yが引き受けており、また、Bに対する給与の支給自体は過去から記帳されていたことから、Xにおいて変更を申し立ててもらう必要性について気づくはずがなかった

- ・専従者給与の変更届出は、継続的に税務申告を受任している税理士にとっては、ある年度の確定申告を行う際に、次年度の専従者の数や給与額の変更を依頼者が決定していた場合、その旨の届出を行うよう特段の依頼がなくとも、その専門性からして、進んで行う義務がある

と認定したうえで、税理士Yが変更届出書の提出義務を負っていたものと判断しています。

(教訓・対策)

本件では、専従者給与の変更届について、上記のとおり、依頼者から明確に依頼がないにもかかわらず、責任が認められていることに注意が必要です。

変更届出書の提出については若干複雑であり、従前の経緯から依頼者に特段の依頼をされなくとも申出書を提出することが専門家である税理士に期待される場合、また補足的に依頼者自ら申請の指示があることが期待できない場合には、債務の内容となるものと考えられます。

このように、税理士賠償請求事案における裁判例で争いになることが多いのは、税理士の先生が「依頼者からの説明・提供資料にのみ依拠して、それ以上の調査・確認をしなかった場面」になります。

税理士が負う事実の調査・確認義務については、下記にも詳細に説明していますので、そちらもご参照ください。

2.3 過失相殺の程度

裁判所は、

- ・税理士Yの報酬が1か月1万余であったこと

- ・依頼者Xは、自ら事業を営んで青色申告を認められているのに、会計帳簿の記帳の必要や帳簿の保存等につき無関心に過ぎ、税理士Y任せにしすぎたきらいのあること

がありつつも、

- ・税理士Yの処理が極めて杜撰であった

という指摘をして、10%の過失相殺を認めています。

(教訓・対策)

過失相殺とは、債権者(依頼者)の損害発生への過失(寄与度)を考慮し、損害金を減算するものです。

特に税理士損害賠償が争われる事案は、本件のように依頼者の資料提出の不備などが1つの原因といえることも多いため、過失相殺は、裁判になると必ずと言っていいほど主張されます。

過失相殺は、損害の分担における公平を維持するための制度ですので、当事者双方の事情などに大きく左右されます。

例えば、依頼者の強い指示などによる積極的関与がある場合には、9割を過失相殺するケースもあります。また、依頼者が税理士に資料を渡していたが、税務判断に必要な事情を説明していなかったケースでは3割の過失相殺が認められているケースもあります。

本件では、依頼者が自ら事業を営む青色申告者でありながら、会計帳簿等の記入や保存につき無関心にすぎたことを過失として考慮しつつも、税理士の処理が極めてずさんと過失の大きさ指摘されていて、1割しか過失相殺が認められておりません。

税理士賠償の際には、最終的な金額評価に与える過失相殺がどのような場合に認められるかも重要です。

過失相殺については、下記にも詳細に説明していますので、そちらもご参照ください。

3 まとめ

毎年の所得税申告や、顧問契約など継続的にお付き合いをしている依頼者とは、時間の経過とともに自ずと連絡方法や資料のやり取りのルールが決まってくることがあるかと思います。

本件の事案では会計日記帳の作成でしたが、最初の契約内容には含まれていなかったものの、1回税理士が引き受けて以降、次からも税理士の作業に事実上なってしまったケースというのはあり得る話です。

ただ、この場合であっても、本件のように専門家としての税理士の責任が問われる場合がありますので、ご注意ください。

また、本件では、専従者給与の変更届について問題となりましたが、依頼者と継続的に付き合いしているからこそ、過去の年度の事情などから、専門家である税理士において依頼者の説明・提供資料に不備があることを推測させる事情が認められやすくなります。

今回説明した裁判例のポイントも、普段の税理士業務の注意点として意識してもらえれば幸いです。